صُمم لتتبع الزخم والإشارة إلى الانعكاسات المحتملة، وهو يساعد المتداولين على اكتشاف التغيرات التي لا يكشفها السعر وحده دائمًا. يعمل مؤشر ستوكاستيك بشكل أفضل عندما تعرف كيفية تكييفه. ما ينجح في سوق هادئة ومتقلبة قد يفشل تمامًا في سوق ذات اتجاه، والعكس صحيح. لهذا السبب لا يقتصر هذا الدليل على شرح كيفية عمل المؤشر فحسب. بل يرشدك إلى الإعدادات الحقيقية، سواء في الظروف الجانبية أو ذات الاتجاه، حتى تتمكن من استخدامه وفهمه بالفعل.

دعونا نحلل ذلك.

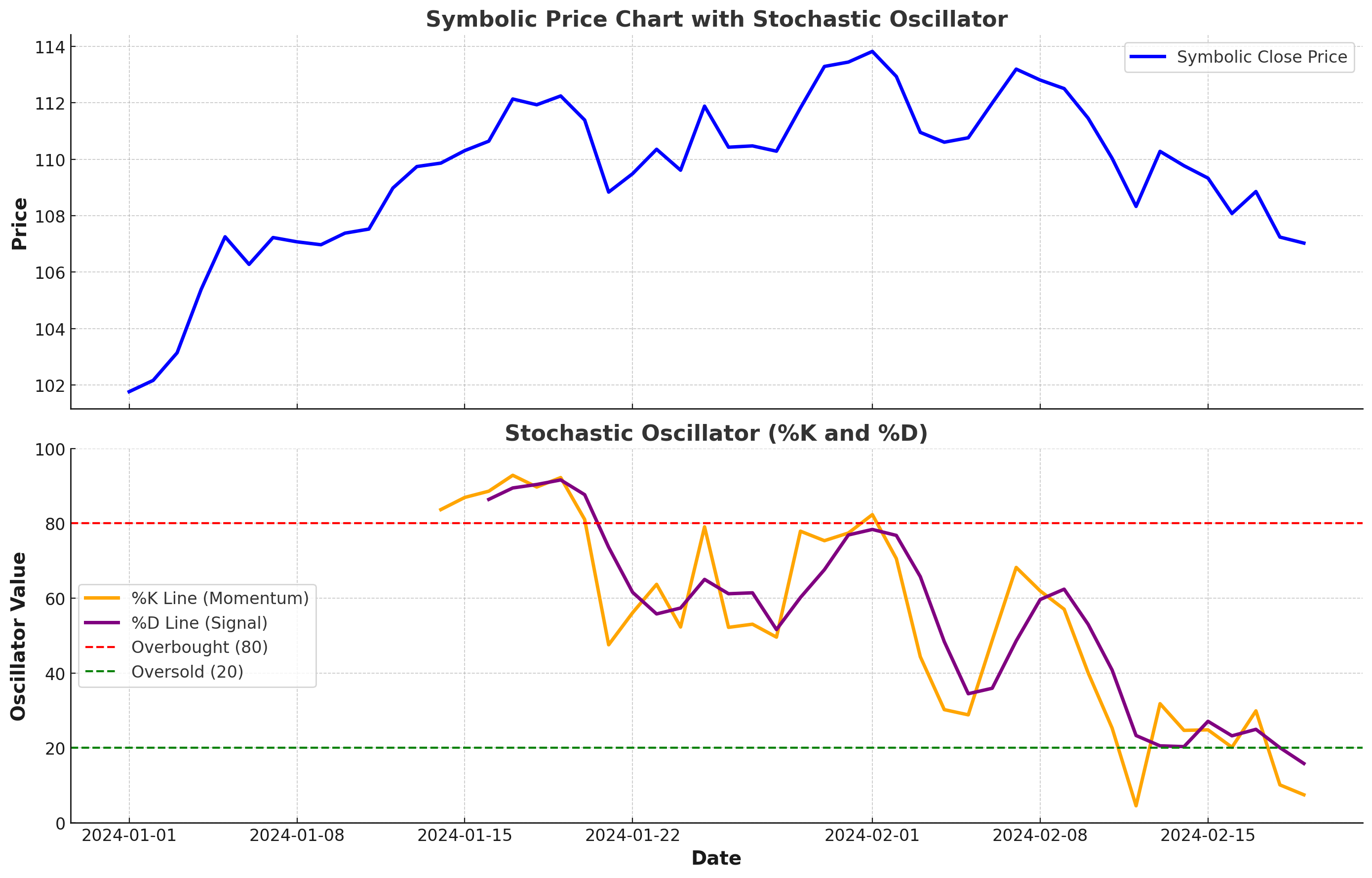

مؤشر ستوكاستيك هو مؤشر زخم يقارن سعر إغلاق الأوراق المالية بنطاق أسعارها الأخير. لا يحاول المؤشر توقع التحركات المستقبلية، بل يظهر مدى قوة الحركة الحالية وما إذا كان من المحتمل أن تتباطأ.

يتكون في جوهره من خطين:

يتحرك المذبذب بين 0 و 100، مع مستويات رئيسية يتم تحديدها عادةً على النحو التالي:

يكمن جمال مؤشر ستوكاستيك في مدى وضوحه في إظهار هذا التحول في الزخم. غالبًا ما تعمل التقاطعات بين خطي %K و %D، خاصة في مناطق ذروة الشراء أو ذروة البيع، كإشارات إنذار مبكرة، ولكن السياق مهم. في الأسواق المتقلبة، يمكن أن توفر دخولًا دقيقًا. في الأسواق ذات الاتجاهات، تساعد في اكتشاف التراجعات بدلاً من الانعكاسات الكاملة.

للوهلة الأولى، قد يبدو مؤشر ستوكاستيك وكأنه خطان متموجان يتحركان صعودًا وهبوطًا. ولكن بمجرد أن تعرف ما الذي يجب مراقبة، يصبح وسيلة فعالة للغاية لتوقيت الدخول والخروج.

عندما يتقاطع خط %K الأسرع فوق خط %D الأبطأ، فقد يشير ذلك إلى أن الزخم الصعودي آخذ في الازدياد. تقاطع أدناه؟ قد يكون الضغط الهبوطي هو السائد.

تعتبر هذه التقاطعات مهمة بشكل خاص عندما تحدث في مناطق متطرفة، بالقرب من 20 أو 80، ولكن يجب دائمًا النظر إليها في سياق السوق الأوسع.

لا تعني هذه المستويات أن السوق سينعكس على الفور؛ بل تعني أن السعر قد ابتعد بما يكفي عن نطاقه الأخير بحيث من المحتمل حدوث تراجع أو تباطؤ.

عندما يصل السعر إلى أعلى مستوى له ولكن مؤشر ستوكاستيك يصل إلى أعلى مستوى له، فإن هذا يسمى الاختلاف الهبوطي، وهو علامة على أن الزخم آخذ في الضعف.

إذا سجل السعر قاعًا منخفضًا ولكن مؤشر ستوكاستيك سجل قاعًا أعلى، فإن هذا يُسمى تباعدًا صعوديًا؛ وقد يكون الزخم يتحول إلى الاتجاه الصعودي.

لا تتشكل التباعدات كثيرًا، ولكن عندما تتشكل، فإنها قد تسبق نقاط تحول مهمة. ماذا يمكننا أن نستخلص من ذلك؟ لا تتداول بناءً على إشارات مؤشر ستوكاستيك وحدها. احرص دائمًا على ربطها بهيكل السوق أو اتجاه الترند أو مستويات الدعم/المقاومة. هكذا يمكنك تحويل الإشارة إلى إعداد.

يبرز مؤشر ستوكاستيك بشكل كبير في الأسواق الجانبية أو المحدودة النطاق، حيث يتحرك السعر بين مستويات دعم ومقاومة واضحة. في هذه الظروف، يمكن أن يساعدك على اكتشاف الانعكاسات قصيرة المدى بتوقيت دقيق بشكل مدهش.

عندما يتأرجح السعر بين منطقتين أفقيتين، يساعدك مؤشر ستوكاستيك على تحديد الوقت الذي يتلاشى فيه الزخم بالقرب من حواف هذا النطاق.

إليك كيفية عمل الإعداد النموذجي للتداول في نطاق محدد:

وينطبق الأمر نفسه في الاتجاه المعاكس:

هذا النوع من الإعدادات مثالي للمتداولين الذين يفضلون الصفقات السريعة التي تعود إلى المتوسط بدلاً من ركوب الاتجاهات. ولكن تذكر أن هذا لا ينجح إلا عندما يكون السوق في نطاق حقيقي. إذا كان هناك اختراق قادم، فستفقد هذه الإشارات ميزتها.

بينما يربط العديد من المتداولين مؤشر ستوكاستيك بإعدادات النطاق المحدود، يمكن أن يكون أيضًا أداة مفيدة في الأسواق ذات الاتجاهات إذا قمت بتعديل طريقة استخدامه.

في الاتجاهات القوية، يمكن أن تكون إشارات الشراء/البيع المفرط التقليدية مضللة. يمكن أن يظل الأصل ”مبالغًا في شرائه“ أو ”مبالغًا في بيعه“ لفترات طويلة دون أن ينعكس اتجاهه. لهذا السبب، فإن الهدف هنا ليس التقاط الانعكاسات، بل توقيت التراجعات في اتجاه الاتجاه.

مؤشر ستوكاستيك مرن، يمكنك استخدامه في التداول السريع أو التداول اليومي أو إعدادات التأرجح. لكن اختيار الإطار الزمني والإعدادات المناسبة يحدث فرقًا كبيرًا في مدى فعاليته مع استراتيجيتك الحالية.

الإعداد الكلاسيكي هو (14، 3، 3):

ولكن اعتمادًا على السوق والإطار الزمني، يمكنك تعديل:

الاختبار والتعديل هو أفضل نهج. إذا كانت إشاراتك متقلبة للغاية، فقم بإطالة الفترات. إذا كنت تتلقى الإشارات متأخرة للغاية، فحاول تقصيرها. التزم بسوق واحد، وجرب إعدادات مختلفة، وتابع أداء الإشارات في كل من ظروف الاتجاه والتقلب.

يوضح هذا الرسم البياني كيف أن الجمع بين المتوسط المتحرك لـ 100 فترة ومؤشر ستوكاستيك يمكن أن يساعد في تأكيد الإعدادات القائمة على الاتجاه. على اليسار، ينخفض السعر إلى ما دون المتوسط المتحرك مع تقاطع مؤشر ستوكاستيك لأسفل من مستويات ذروة الشراء، مما يشير إلى احتمال حدوث بيع. لاحقًا، يتشكل تحول صعودي مع تحرك السعر فوق المتوسط المتحرك وتقاطع مؤشر ستوكاستيك لأعلى من منطقة ذروة البيع، مما يؤدي إلى محاذاة الدخول في صفقة شراء. يساعد هذا التأكيد المزدوج على تصفية الصفقات في اتجاه الاتجاه الأوسع.

في هذا الرسم البياني لزوج اليورو/الدولار الأمريكي، نجمع بين خط الاتجاه الصعودي وإشارات مؤشر ستوكاستيك لالتقاط نقاط دخول ذات احتمالية عالية. في كل مرة يرتد فيها السعر عن خط الاتجاه (المميز باللون الأحمر)، يتجاوز مؤشر ستوكاستيك أيضًا مستويات ذروة البيع، مما يوفر تأكيدًا قويًا للدخول في صفقات شراء.

هذا التحقق المزدوج، مع استمرار الدعم عند خط الاتجاه، وتغير الزخم عبر المذبذب، يخلق إعدادًا قويًا. حتى عند حدوث تراجعات، طالما ظل خط الاتجاه سليمًا وتأكدت الإشارات العشوائية، يظل المشترون مسيطرين. إنها طريقة واضحة وواثقة لركوب الموجة، لا لمحاربتها.

يتشكل تباعد صعودي عندما يسجل كل من مؤشر ستوكاستيك ومؤشر القوة النسبية RSI قيعان أعلى بينما يستمر السعر في الانخفاض. تشير هذه الإشارة المبكرة إلى أن البائعين يفقدون قوتهم، حتى قبل أن يظهر السعر علامات على الانتعاش.

بمجرد أن يتقاطع مؤشر ستوكاستيك صعودًا ويبدأ مؤشر القوة النسبية RSI في الارتفاع فوق خط الوسط، يتحول الزخم بوضوح لصالح المشترين. يوفر استخدام هذين المؤشرين معًا قراءة أكثر موثوقية للانعكاسات المحتملة مقارنة بالاعتماد على أحدهما وحده.

يحظى مؤشر ستوكاستيك بشعبية لأنه بسيط، ولكن هذه البساطة يمكن أن تؤدي إلى أخطاء عندما يستخدمه المتداولون دون سياق. فيما يلي بعض الأخطاء الأكثر شيوعًا وكيفية تجنبها:

مجرد أن مؤشر ستوكاستيك أعلى من 80 أو أقل من 20 لا يعني أن انعكاسًا قادم. في الأسواق ذات الاتجاهات، يمكن أن يظل في تلك المناطق لفترات طويلة.

ما يجب فعله بدلاً من ذلك: تعامل مع هذه المستويات على أنها إشارات تحذيرية، وليس إشارات دخول. اجمعها مع اتجاه الاتجاه أو مناطق الأسعار الرئيسية قبل اتخاذ أي قرار.

لا يكفي حدوث تقاطع صعودي في اتجاه هبوطي قوي. بدون فهم مكان السعر في الصورة الأكبر، يمكن أن تكون الإشارات مضللة.

ما يجب فعله بدلاً من ذلك: استخدم مؤشر ستوكاستيك لتحسين الدخول، وليس لتحديد الاتجاه. تداول دائمًا بما يتماشى مع الاتجاه أو النطاق الأوسع.

ليس كل تقاطع بين %K و %D يستحق التداول. القفز في كل تقاطع يؤدي إلى التداول المفرط والخسائر غير الضرورية.

ما يجب فعله بدلاً من ذلك: أضف مرشحات. لا تأخذ سوى الإشارات التي تتوافق مع الهيكل أو الدعم/المقاومة أو التقاء أدوات أخرى.

تتصرف الأصول المختلفة بشكل مختلف. لن يؤدي استخدام نفس إعدادات مؤشر ستوكاستيك في جميع الأسواق والأطر الزمنية إلى نتائج متسقة.

ما يجب فعله بدلاً من ذلك: اختبر الإعدادات وقم بتعديلها. فترات أقصر للأسواق السريعة، وفترات أطول لإشارات أكثر سلاسة.

عند استخدامه لغرض محدد، يصبح مؤشر ستوكاستيك وسيلة موثوقة لقراءة تحولات الزخم وتحسين دخولك. إنه يكافئ الصبر والتوقيت والقدرة على التكيف حسب السوق الذي تتداول فيه.

يهدف هذا المؤشر إلى جعل الإشارات تعمل لصالح نهجك، وليس العكس، لتقديم رؤية أوضح حول متى يجب التصرف ومتى يجب الانتظار.

هل ترغب في تعلم كيفية النظر إلى الأسواق المالية من زاوية مختلفة؟ إذن استمر في القراءة واستثمر بنفسك مع ZitaPlus.