Решения центральных банков по процентным ставкам играют ключевую роль в формировании экономической ситуации и влияют на стоимость заемных средств, поведение потребителей и инвестиционные стратегии. Поскольку мы ожидаем потенциального снижения процентных ставок в 2025 году, понимание их последствий для фондового рынка становится крайне важным для инвесторов, политиков и бизнеса.

Снижение процентных ставок происходит, когда центральные банки, такие как Федеральная резервная система (ФРС), снижают базовые процентные ставки для стимулирования экономической активности. Снижение ставок уменьшает стоимость заемных средств для потребителей и предприятий, стимулируя расходы и инвестиции. Исторически такие инструменты денежно-кредитной политики использовались во время экономического спада для стимулирования роста. Например, во время финансового кризиса 2008 года ФРС снизила ставки почти до нуля, чтобы поддержать рушащуюся экономику.

В этой статье мы объясним механизмы снижения процентных ставок, рассмотрим исторические прецеденты и изучим потенциальные последствия для фондового рынка.

cta

Поскольку центральные банки по всему миру играют важную роль в решении проблем инфляции, замедления экономического роста и изменения динамики мировой торговли, вероятность снижения процентных ставок в 2025 году привлекает к себе значительное внимание. Различные центральные банки, в том числе Федеральная резервная система (ФРС), Европейский центральный банк (ЕЦБ), Банк Англии (BoE) и Банк Японии (BoJ), намекнули на возможное снижение ставок для поддержки экономической стабильности.

Давайте посмотрим, чего можно ожидать от крупнейших центральных банков в 2025 году и как их решения могут повлиять на глобальные финансовые рынки.

Федеральная резервная система США находится в центре глобальных дискуссий по вопросам процентной политики. После агрессивного повышения ставок для борьбы с инфляцией в 2022 и 2023 годах ФРС приостановила повышение ставок в конце 2024 года, сигнализируя о переходе к более мягкой политике.

ФРС снизила ставки на 25 базисных пунктов на заседании FOMC в январе, и ожидается, что в конце этого года будет проведено еще одно снижение ставок. Если инфляция продолжит снижаться в направлении целевого показателя ФРС, политики могут быть более склонны к смягчению денежно-кредитной политики. Однако сильные данные по рынку труда могут задержать снижение ставок. Инвесторы учли в ценах снижение ставок на 50 базисных пунктов, но председатель ФРС Джером Пауэлл подчеркнул осторожный подход, отдавая приоритет экономической стабильности над давлением рынка.

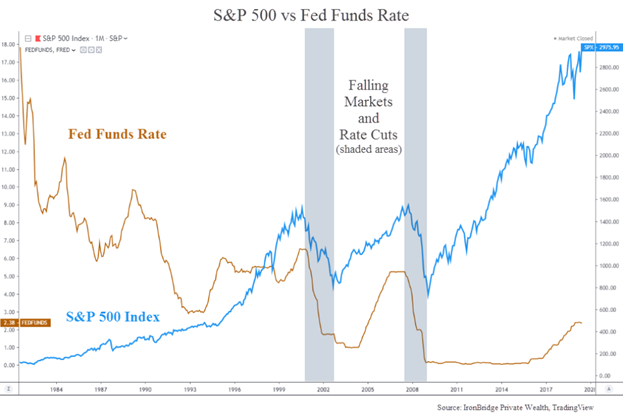

*Динамика индекса S&P 500 после снижения ставок: исторически индекс S&P 500 прибавлял около 4,9% через год после первоначального снижения ставок, причем положительная доходность наблюдалась в 70% случаев. Однако рынки часто падают в первые три месяца, а затем восстанавливаются в течение шести месяцев.

Ключевые факторы, влияющие на снижение ставок ФРС:

В последнее время экономика еврозоны сталкивается с вялым ростом и геополитическими вызовами, включая конфликт на Украине и продолжающиеся сбои в цепочках поставок. ЕЦБ агрессивно повышал процентные ставки в 2023 и 2024 годах, чтобы контролировать инфляцию, но замедление экономического роста усилило ожидания смягчения политики в 2025 году.

ЕЦБ сигнализировал о снижении ставок уже в середине 2025 года, но точные сроки зависят от данных по инфляции и экономическому росту. Несмотря на замедление инфляции в начале 2025 года, она оставалась выше целевого показателя ЕЦБ в 2%. В отличие от ФРС, ЕЦБ, возможно, придется снизить ставки раньше, чтобы поддержать восстановление экономики на фоне слабого промышленного производства и низких потребительских расходов. Некоторые политики выступают за постепенный подход, в то время как другие настаивают на более агрессивном снижении ставок, чтобы предотвратить затяжную рецессию.

Ключевые факторы, влияющие на снижение ставок ЕЦБ:

Банк Англии стоит перед сложной задачей: найти баланс между высокой инфляцией и замедлением экономического роста. В 2024 году инфляция в Великобритании оставалась на высоком уровне из-за роста цен на жилье, заработной платы и энергоносителей.

Ожидается, что BoE снизит ставки во второй половине 2025 года после улучшения ситуации с инфляцией. Однако, учитывая ситуацию с торговой войной и введением тарифов президентом США Трампом, могут быть приняты другие решения. Кроме того, высокий рост заработной платы поддерживает инфляцию на высоком уровне, что затрудняет BoE оправдать слишком раннее снижение ставок. Рынки ожидают как минимум двух снижений ставок, но BoE остается более осторожным, чем ФРС или ЕЦБ.

Ключевые факторы, влияющие на снижение ставок Банком Англии:

В отличие от других крупных центральных банков, Банк Японии (БЯ) на протяжении десятилетий поддерживает сверхнизкие процентные ставки. Япония борется с дефляцией и низким экономическим ростом, но недавнее инфляционное давление вызвало спекуляции о нормализации политики.

Банк Японии может слегка повысить ставки вместо их снижения, что сделает его исключением среди центральных банков. Более высокая инфляция в Японии может подтолкнуть Банк Японии к прекращению политики отрицательных процентных ставок и переходу к более сбалансированной позиции. Глобальное снижение ставок может ограничить способность Банка Японии значительно повысить ставки без ущерба для стабильности валюты.

Ключевые факторы, влияющие на решения Банка Японии по ставкам:

Ожидается, что фондовый рынок переживет значительные изменения в оценке, настроениях инвесторов и показателях секторов в связи с подготовкой к возможному снижению процентных ставок. Точное влияние будет зависеть от различных факторов, включая экономический рост, корпоративные доходы и ожидания рынка.

Давайте рассмотрим, как снижение ставок влияет на фондовые рынки, какие сектора могут выиграть или проиграть, а также ключевые факторы, которые инвесторы должны учитывать в 2025 году.

Взаимосвязь между процентными ставками и фондовыми рынками

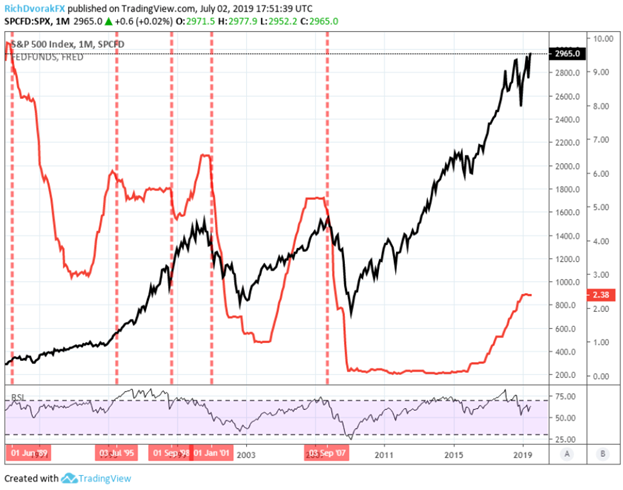

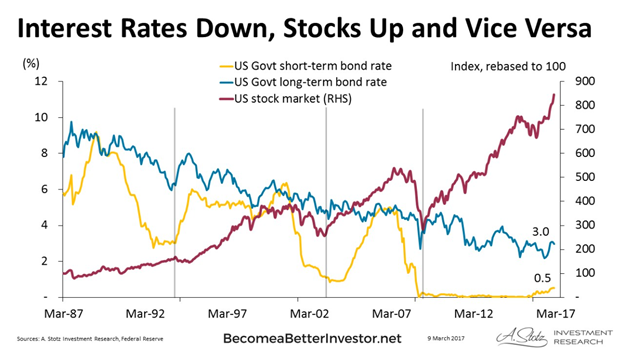

Процентные ставки и цены на акции находятся в обратной зависимости. Когда центральные банки снижают ставки, заимствования становятся дешевле, что стимулирует инвестиции в бизнес, потребительские расходы и рост корпораций. Это, как правило, приводит к росту стоимости акций, поскольку инвесторы ожидают более высоких доходов и экономического роста.

Основные способы, которыми снижение процентных ставок влияет на акции:

Однако не все снижения ставок являются положительными для акций. Если рынки воспринимают снижение ставок как реакцию на экономические трудности, доверие инвесторов может ослабнуть, что вызовет волатильность или распродажу более рискованных активов.

Исторические данные показывают, что снижение ставок, как правило, создает благоприятные условия для акций, хотя результаты варьируются в зависимости от экономических условий и настроений инвесторов.

Ключевые исторические тенденции:

Хотя снижение ставок часто способствует росту акций, реакция рынка зависит от того, рассматривают ли инвесторы его как проактивную поддержку или как ответ на экономический спад.

Не все сектора одинаково реагируют на снижение процентных ставок. Хотя в большинстве отраслей наблюдается улучшение финансовых условий, некоторые сектора исторически демонстрируют лучшие результаты в условиях низких ставок.

Сектора, которые, как ожидается, выиграют от снижения ставок в 2025 году:

Вот сектора, которые, как ожидается, выиграют от снижения ставок:

*Рыночные максимумы и снижение ставок: когда ФРС снижает ставки вблизи рыночных максимумов, индекс S&P 500 стабильно демонстрирует рост через 12 месяцев, что свидетельствует о сильной реакции рынка.

Снижение ставок сокращает затраты на кредитование для инноваций и расширения. Технологические компании полагаются на долгосрочные прогнозы и получают выгоду от дисконтированных будущих денежных потоков. Например, индекс Nasdaq Composite резко вырос после предыдущих снижений ставок, поскольку инвесторы отдавали предпочтение быстрорастущим технологическим компаниям.

Снижение ставок по ипотечным кредитам способствует росту продаж жилья и спроса на коммерческую недвижимость. Фонды инвестиций в недвижимость (REIT) активно привлекают заемные средства, поэтому более дешевое долговое финансирование повышает их прибыльность. Рынок жилья, как правило, активизируется после снижения ставок, что стимулирует спрос на жилую и коммерческую недвижимость.

Снижение затрат на заимствования повышает потребительскую уверенность, что приводит к росту расходов на предметы роскоши, путешествия и развлечения. Компании, продающие автомобили, модную одежду и услуги в сфере досуга, как правило, наблюдают рост спроса. Предыдущие снижения ставок привели к росту расходов в таких компаниях, как Tesla, Nike и Disney.

Хотя снижение ставок приводит к уменьшению прибыли банков, рост спроса на кредиты может компенсировать потери. Управляющие активами получают выгоду, поскольку рост фондового рынка увеличивает объем активов под управлением (AUM). Обычно инвестиционные компании и управляющие активами процветают на бычьих рынках, стимулируемых снижением ставок.

Компании, работающие в сфере инфраструктуры, транспорта и тяжелого оборудования, наблюдают рост капиталовложений. Снижение ставок увеличивает расходы предприятий, что приводит к росту спроса на оборудование и логистику. Аэрокосмические, автомобильные и инжиниринговые компании часто демонстрируют высокие результаты в условиях низких ставок.

Хотя снижение ставок создает много выигравших, некоторые секторы сталкиваются с проблемами из-за экономических корректировок или изменения приоритетов инвесторов.

*Результаты секторов во время снижения ставок: Облигации, как правило, демонстрируют хорошие результаты во время снижения ставок, в то время как акции и недвижимость часто падают, причем акции несут наибольшие потери.

Секторы, которые могут столкнуться с трудностями в 2025 году:

Вот секторы, которые, как ожидается, столкнутся с трудностями в связи со снижением ставок:

Инвесторы часто отказываются от защитных секторов, таких как коммунальные услуги и товары повседневного спроса, когда акции роста демонстрируют лучшие результаты. Акции, приносящие дивиденды, становятся менее привлекательными при снижении доходности облигаций. Акции коммунальных компаний могут показать худшие результаты по сравнению с акциями технологических компаний и компаний, производящих товары широкого потребления.

Снижение ставок может ослабить доллар США, что приведет к удорожанию таких сырьевых товаров, как нефть и природный газ. Если снижение ставок сигнализирует о замедлении экономического роста, спрос на энергоносители может ослабнуть. Цены на нефть могут подвергаться волатильности в случае изменения ожиданий в отношении глобального спроса.

Снижение процентных ставок сокращает прибыль банков по кредитам. Хотя снижение ставок увеличивает спрос на кредиты, оно также сокращает чистый процентный доход банков. Крупные коммерческие банки могут испытывать трудности, в то время как финансовые компании, ориентированные на инвестиции, могут выиграть.

В связи с ожидаемым снижением ставок инвесторы могут рассмотреть следующие стратегии:

Хотя снижение процентных ставок обычно создает положительные тенденции для акций, их влияние в 2025 году будет зависеть от ряда факторов, в том числе:

Как снижение процентных ставок влияет на прибыль компаний?

Снижение процентных ставок сокращает затраты компаний на заемные средства, позволяя им финансировать свою деятельность и расширение более дешево. Это может привести к увеличению прибыльности, что часто поддерживает оценку акций.

Существуют ли риски, связанные с инвестированием в акции в периоды снижения процентных ставок?

Да, хотя снижение процентных ставок может стимулировать экономическую активность, оно также может привести к чрезмерной спекуляции, завышению цен на активы и потенциальным рыночным пузырям. Инвесторам следует сохранять осторожность и учитывать более широкий экономический контекст.

Как ожидаемое снижение процентных ставок в 2025 году может повлиять на акции, приносящие дивиденды?

Акции, приносящие дивиденды, такие как акции компаний из секторов коммунальных услуг и товаров повседневного спроса, могут стать менее привлекательными в случае снижения доходности облигаций, что заставит инвесторов искать более высокую доходность в других секторах.

Может ли снижение процентных ставок в 2025 году привести к колебаниям валютных курсов, которые повлияют на транснациональные компании?

Да, снижение ставок может ослабить валюту страны, что будет выгодно для транснациональных компаний с доходами за рубежом, поскольку их иностранные доходы приводят к увеличению прибыли на внутреннем рынке.

Как инвесторы могут скорректировать свои портфели в ожидании снижения процентных ставок?

Инвесторы могут рассмотреть возможность увеличения доли в секторах, которые выигрывают от снижения затрат на заимствования, таких как технологии и потребительские товары, при этом сохраняя диверсификацию для снижения потенциальных рисков.

Хотите научиться смотреть на финансовые рынки под совершенно другим углом? Тогда продолжайте читать и инвестируйте в себя вместе с ZitaPlus.